Méthode de valorisation des tranches de dette d’une société en difficulté

1. Contexte

L’introduction de classes de parties affectées instaurée dans le cadre de la transposition de la directive européenne du 20 juin 2019 et entrée en vigueur en France le 1er octobre 2021, constitue l’une des innovations de la dernière réforme des procédures d’insolvabilité.

Sa mise en application va renforcer la nécessité de valorisation des sociétés en difficulté et plus particulièrement l’évaluation de la valeur des différentes tranches d’endettement d’une société en difficulté.

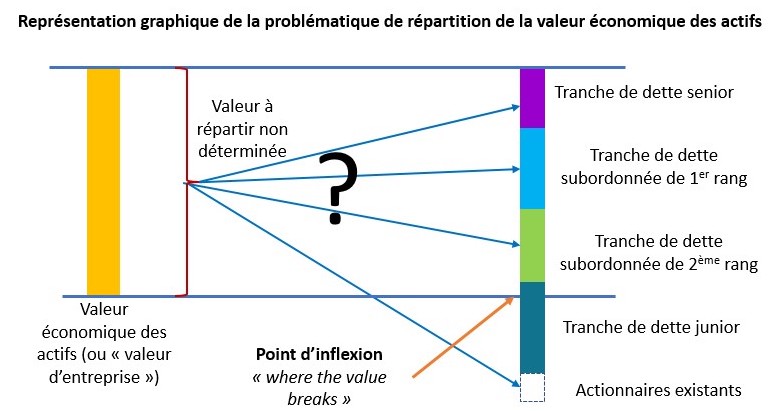

En effet, les restructurations financières vont intégrer une notion de valeur des créances à l’instar des procédures de droit anglo-saxon où la discussion porte sur « where the value breaks », c’est-à-dire dans le cas de dettes de différentes tranches subordonnées entre elles, où se situe le point d’inflexion à partir duquel les tranches subordonnées n’ont plus de valeur.

Sa mise en application va renforcer la nécessité de valorisation des sociétés en difficulté et plus particulièrement l’évaluation de la valeur des différentes tranches d’endettement d’une société en difficulté.

Même si ces dispositions ne s’appliqueront qu’à quelques dossiers concernant des sociétés de taille significative, de façon générale dans tous les dossiers de restructuration du passif se pose la question des valeurs absolue et relative des différentes tranches de dettes. Plus précisément, dans des situations où l’endettement de la société est supérieur à la valeur économique de ses actifs, comment se répartit la valeur entre les différentes tranches de dette, sachant que la valeur à répartir (qui reste à déterminer) ne pourra couvrir toutes les dettes ? En particulier, telle ou telle créance de rang subordonné à d’autres créances (et par suite devant être repayée après dédommagement de ces créanciers de meilleur rang) dispose-t-elle encore d’une valeur ?

À noter que dans cet article, nous préférons utiliser le vocable « valeur économique des actifs » à celui synonyme de « valeur d’entreprise » ; en effet, ce dernier porte parfois à confusion : il convient de rappeler que la valeur d’entreprise n’est pas la valeur des actions d’une entreprise (aussi appelée « valeur des fonds propres »), l’écart entre les deux valeurs étant la dette financière nette.

Mais avant même de savoir comment se répartit la valeur économique des actifs d’une société entre ses différentes tranches de dette, reste déjà à déterminer cette valeur économique des actifs, soit avec une valeur précise ou une fourchette de valeurs. Or le cas particulier des sociétés en difficulté pose plusieurs problèmes.

2. Les méthodes usuelles

Valorisation patrimoniale

L’approche patrimoniale recensant la valeur liquidative des actifs permet de déterminer la valeur de chaque créance en tenant compte des sûretés réelles dont elle dispose ; s’appuyant sur une estimation de la valeur de l’actif sous-jacent, on en déduit une valeur de chaque créance dans une optique où la société est liquidée sans poursuite d’activité.

Cette approche purement liquidative conduit souvent à des valeurs très faibles, voire nulles, les procédures d’insolvabilité en France conduisant en général à des taux de recouvrement peu significatives. Ainsi, des créances de rang prioritaire de remboursement, mais ne disposant pas de sûretés donnant accès à des actifs ayant une réelle valeur de réalisation, pourraient se voir attribuer une valeur nulle, alors même que la valeur économique des actifs en continuité d’exploitation est significative.

Cette approche doit ainsi être complétée par l’examen des créances à l’aune d’une continuité d’exploitation, qui est l’objet des paragraphes suivants.

Valorisation par l’approche des multiples

En premier lieu, les approches usuelles consistant à appliquer un multiple d’EBITDA sont inopérantes car l’EBITDA est souvent très faible, quand il n’est pas nul voire négatif.

Certains praticiens appliquent un multiple à un EBITDA pro forma fondé sur des marges d’EBITDA théoriques du secteur appliqué au chiffre d’affaires de la société : cette approche est trop simpliste car ne prend pas suffisamment en compte l’état actuel de la société dont le redressement vers des marges du secteur nécessitera des investissements et du temps.

Certains praticiens auront quant à eux recours à un multiple de chiffre d’affaires : cette approche ne peut être retenue car elle ne prend pas en compte la rentabilité de la société : en effet, deux sociétés de même chiffre d’affaires n’auront pas la même valeur si l’une est très rentable et l’autre en perte.

Valorisation par l’approche DCF

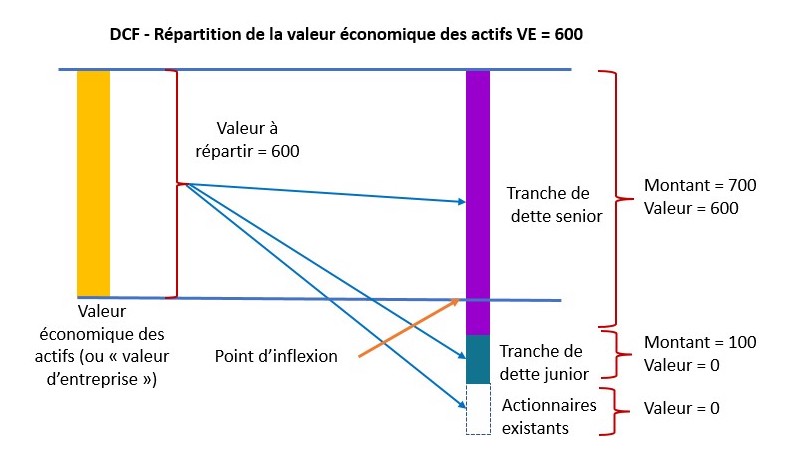

En second lieu, une approche par actualisation des flux financiers futurs (méthode dite de « Discounted Cash-Flow » ou « DCF ») peut être utilisée : elle va utiliser des séquences de cash-flow futurs et donner une valeur économique des actifs.

Cette approche est limitative car donner une valeur des actifs unique (ou une fourchette de valeurs relativement resserrée) va impliquer que les créances non couvertes par la valeur calculée ont une valeur nulle comme expliqué ci-dessous.

Prenons à titre d’exemple, une société dont la valeur des actifs calculée serait de 600M et dont la valeur faciale de la dette serait de 800M (dont 700M de rang prioritaire et 100M de rang subordonné).

La dette de rang subordonné n’est pas couverte pas la valeur des actifs de la société, donc sa valeur serait nulle.

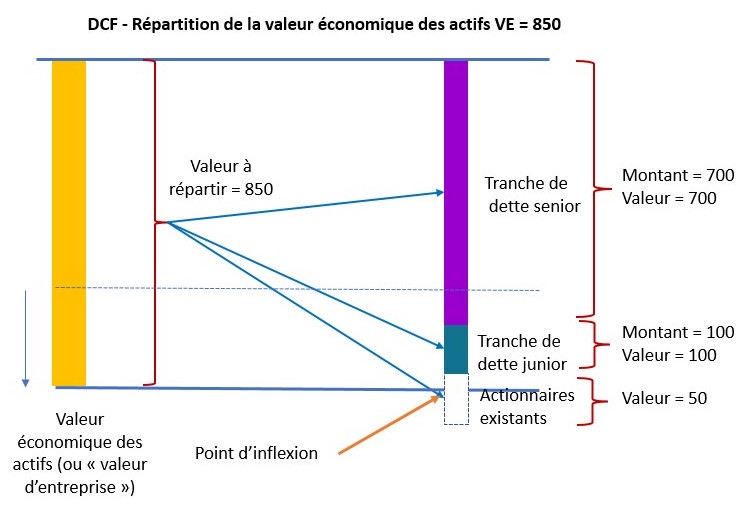

De même, en cas de surperformance encore plus importante (au-delà de 33% dans l’exemple), les actions de la société auraient une valeur – certes faible – mais non égale à zéro comme dans l’exemple ci-contre.

Ainsi, même si ces surperformances sont faiblement probables, elles restent néanmoins possibles. Par suite, s’il s’agit de retenir des valeurs à des fins de restructuration, la valeur de la dette subordonnée dans le cas d’une surperformance significative – ou celle des actions dans le cas d’une surperformance plus importante – ne peut être prise égale à zéro.

Or la stricte application de l’ordre de priorité de remboursement des dettes (les actions sont payées par le solde subsistant après remboursement des dettes) conduirait à leur attribuer une valeur égale à zéro.

L’approche par actualisation des flux financiers futurs (« DCF ») est ainsi très limitative car elle implique que toutes les tranches de dettes non couvertes par la valeur des actifs auront une valeur égale à zéro.

Cette approche ne tient ainsi pas compte des valeurs optionnelles : elle ne permet pas de prendre en compte la valeur (certes faible mais non nulle) qu’aurait une tranche de dette subordonnée (ou les actions de la société) en cas de surperformance de la société ; et ce, même si la dette de rang prioritaire n’est pas intégralement remboursée dans le cas de base.

3. L’approche proposée

L’approche proposée ici est fondée sur une application du modèle théorique de Merton.

Selon ce modèle théorique, la valeur économique des actifs d’une société est modélisée comme un mouvement aléatoire qui conduit à une lecture optionnelle du bilan.

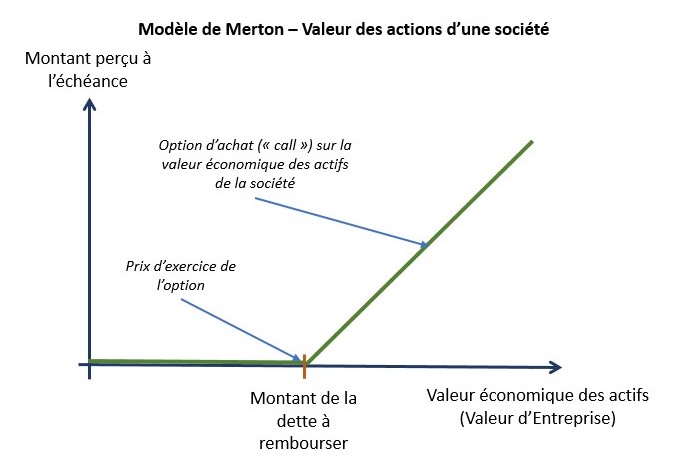

Dans le modèle de Merton, la valeur des actions d’une société est représentée comme étant la valeur de l’option d’achat de la valeur des actifs de la société pour un prix d’exercice égal au montant de la dette.

Le modèle de Merton introduit une notion de valeur optionnelle qui permet de capturer la volatilité à attendre des cash-flows projetés d’une société donnée.

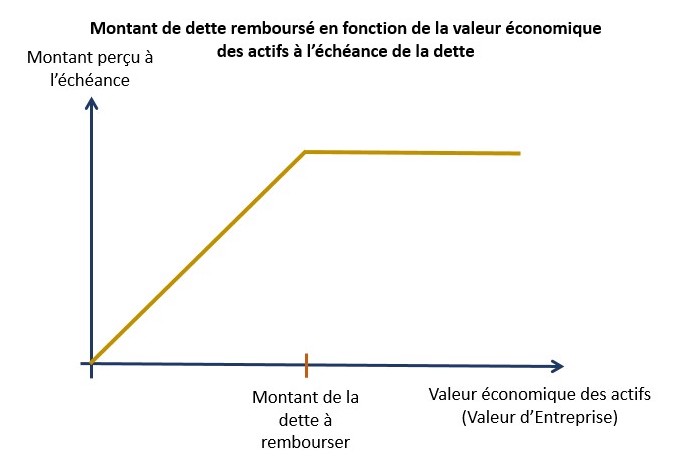

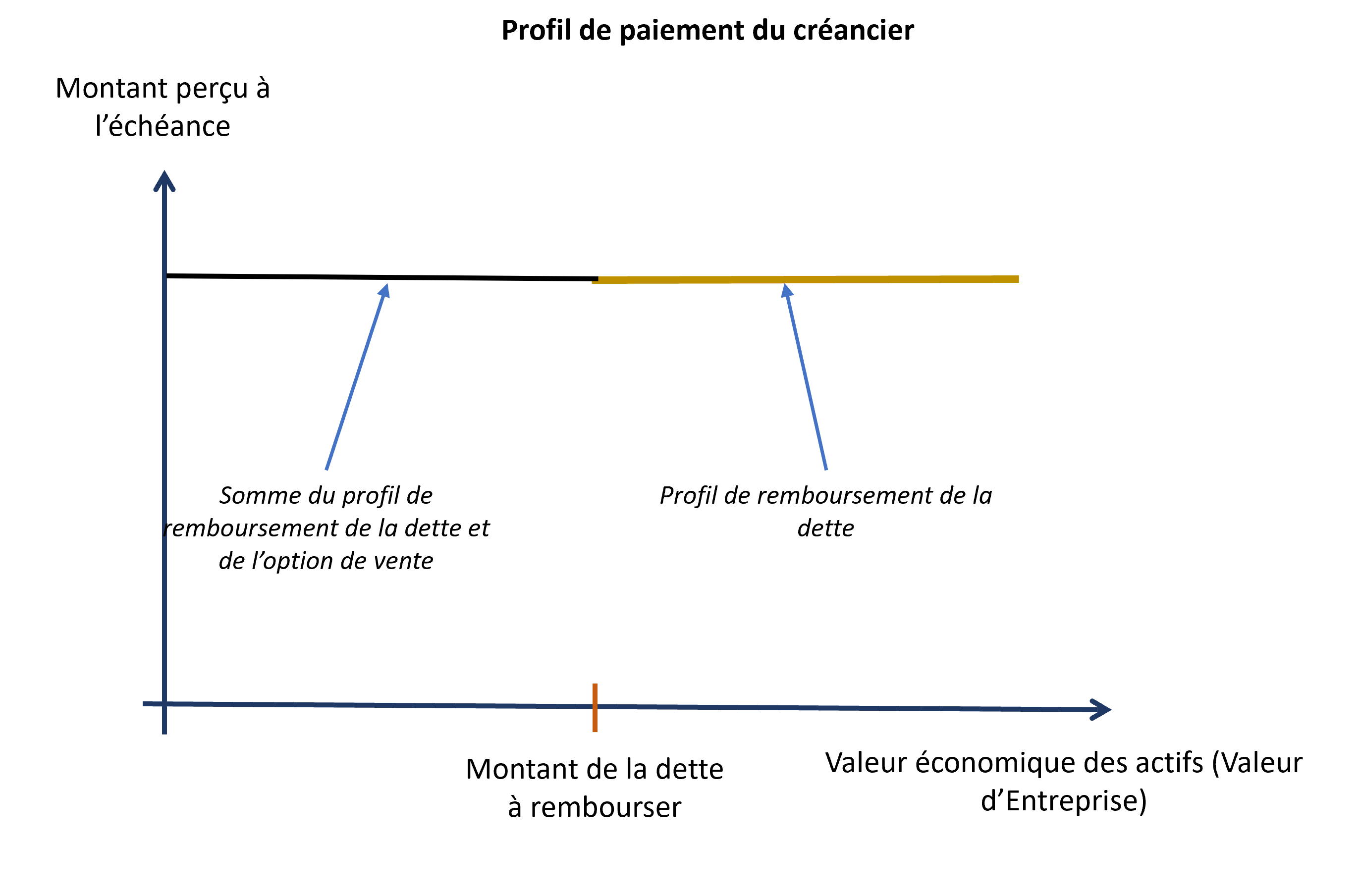

En appliquant le modèle de Merton à la dette, on peut établir son profil de remboursement en fonction de la valeur économique des actifs à l’échéance de la dette.

A l’échéance, si la valeur des actifs est inférieure au montant de la dette, celle-ci ne pourra être remboursée intégralement. Si la valeur des actifs est égale ou supérieure au montant de la dette, celle-ci sera intégralement remboursée.

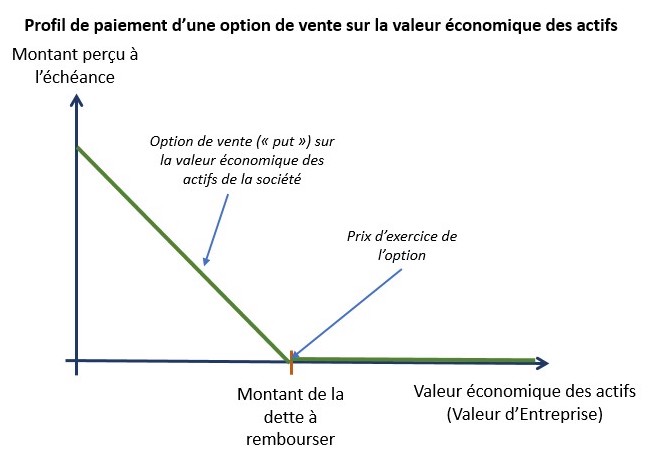

S’il était possible de trouver des options sur la valeur des actifs de la société, le créancier pourrait acheter une option de vente (« put ») dont la date d’exercice correspondrait à la date prévue de remboursement de sa créance et dont le prix d’exercice sera égal au montant de sa créance sur la société.

Dans le modèle de Merton, la valeur des actions d’une société est représentée comme étant la valeur de l’option d’achat de la valeur des actifs de la société pour un prix d’exercice égal au montant de la dette.

Cette option protégerait le créancier intégralement contre tout risque de non-remboursement, même en partie, de sa créance.

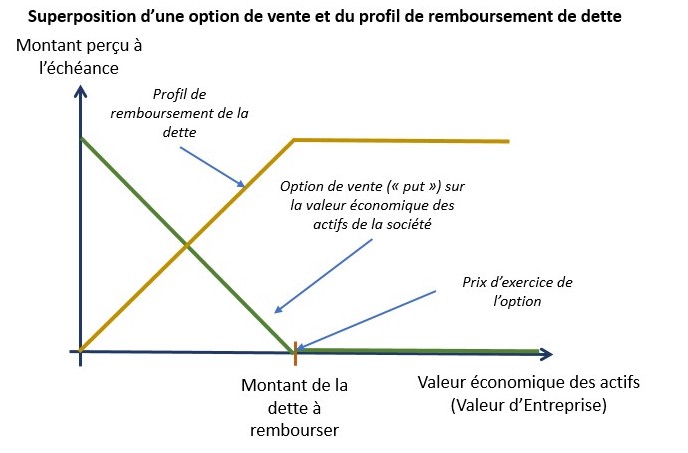

En effet comme on le voit visuellement sur le graphe ci-contre, la superposition du profil de remboursement de la dette et du profil de paiement de l’option de vente conduit à un profil de remboursement indépendant de la valeur économique des actifs de la société.

On voit en effet sur le profil résultant ci-contre que le montant de dette repayé est constant, et toujours égal au montant de dette à rembourser, et ce quelle que soit la valeur économique des actifs.

Ceci peut être illustré à l’aide d’un exemple numérique simple. Prenons l’exemple simple d’une société dont le montant de dette serait de 800M. Le créancier sera remboursé intégralement si la valeur des actifs est supérieure ou égale à 800 et seulement partiellement dans le cas contraire.

Pour un créancier ayant acheté en plus de sa créance une option de vente sur la valeur des actifs de la société de prix d’exercice 800, deux cas de figure se présenteront :

- soit la valeur des actifs est supérieure ou égale à 800, dans ce cas il sera intégralement remboursé ; à noter que son option de vente des actifs de la société pour une valeur de 800 sera sans valeur (son option lui permettant de vendre à 800 un actif de valeur de marché supérieure à 800 étant sans valeur) ;

- soit la valeur des actifs est inférieure à 800, par exemple 500, dans ce cas il ne sera remboursé qu’à hauteur de la valeur des actifs (500) mais l’exercice de son option de vente lui procurera le solde (300) (son option lui permettant de vendre à 800 un actif de valeur de marché égale à 500 valant 300).

Ce créancier dispose ainsi d’une créance sans risque puisque, si la valeur des actifs est supérieure à 800, il sera intégralement repayé, et si cette valeur est inférieure à 800, l’exercice de l’option de vente viendra compenser le manque de valeur des actifs et il sera également intégralement repayé.

Ceci peut se traduire de façon simple par :

Valeur de la créance (à t=0) + valeur de l’option de vente (à t=0) = valeur de la créance sans risque (à t=0)

On peut ainsi en déduire l’équation ci-dessous :

Valeur de la créance (à t=0) = valeur de la créance sans risque (à t=0) – valeur de l’option de vente (à t=0)

Cette formule simple permet d’évaluer la valeur de la créance en tenant compte de la possibilité de défaut. En effet :

- la valeur de la créance actualisée au taux sans risque se calcule aisément ;

- la valeur de l’option de vente quant à elle peut se calculer en s’appuyant sur le modèle classique de valorisation d’options de Black-Scholes.

L’utilisation du modèle de pricing de Black-Scholes pourra s’appuyer sur un DCF intégrant plusieurs scenarios concernant les cash flows futurs de la société. Nous recommandons d’utiliser cinq scenarios différents :

- un cas dit « Management » plutôt volontariste tout en restant atteignable raisonnablement ;

- un cas « Upside » version volontariste du cas précédent ;

- un cas « Banques » version dégradée du cas précédent, typiquement ce qu’utiliserait une banque pour son analyse de crédit ; ce cas sera notre cas central ;

- un cas « Flat » dans lequel les agrégats financiers sont gardés constants après une première phase de redressement (typiquement 2 ans) ;

- un cas dégradé, plus conservateur que le cas Flat, sorte de cas minimaliste.

La prise en considération de ces différents cas permet de calculer tous les paramètres requis pour estimer la valeur de l’option de vente.

Cette méthodologie permet ainsi de calculer la valeur des créances en tenant compte de la volatilité intrinsèque de l’activité de la société (qui sera représentée par la différence plus ou moins grande entre les différents cas).

4. Application à un exemple

Présentation des agrégats financiers

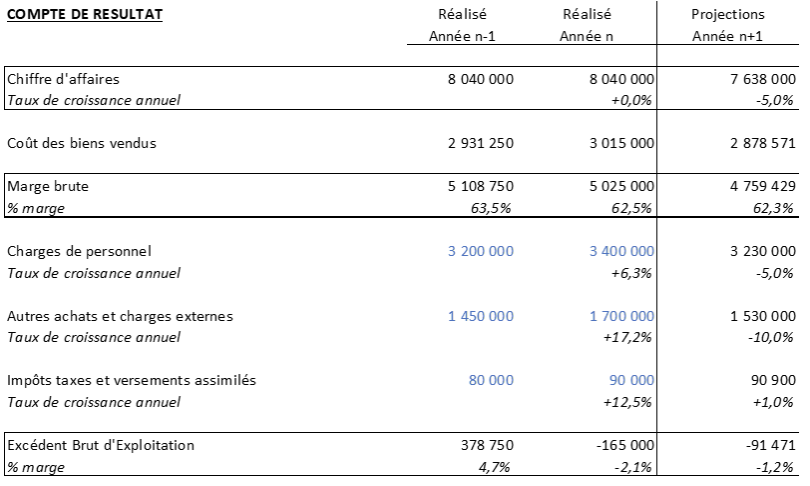

Prenons le cas d’une société dont la dette serait de 2.250k répartie comme suit :

- Découverts : 250k

- Prêt à terme : 1.500k

- Obligations : 500k

Et dont le compte de résultat simplifié (historique et projeté sur une année) est le suivant :

Valorisation par l’approche des multiples

Les EBITDA de l’année historique (n) et de l’année suivante (n+1) étant négatifs, une valorisation par multiple d’EBITDA est impossible.

Et comme explicité plus haut, une valorisation par multiple de chiffre d’affaires (ou d’EBITDA pro forma en tenant compte des marges normatives du secteur) est non pertinente car ne tient pas compte de la rentabilité de la société.

Valorisation par l’approche DCF

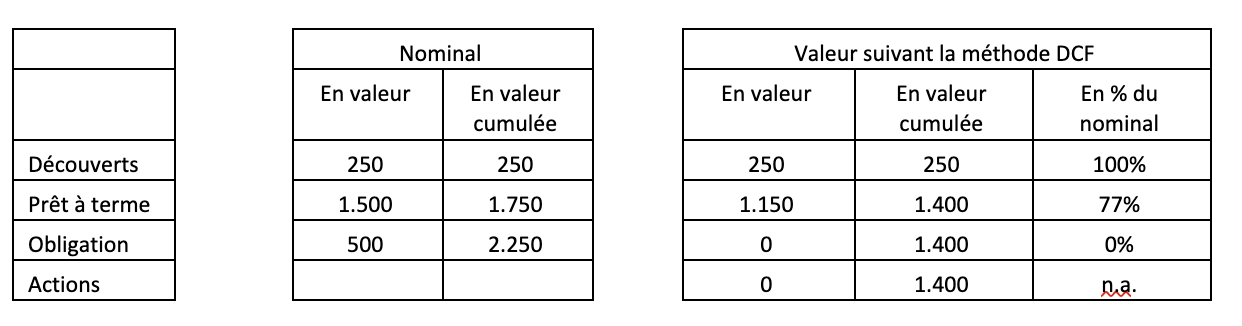

Dans cet exemple, l’approche DCF fondée sur un plan d’affaires à 10 ans, sur la prise en compte d’une valeur terminale et d’un taux d’actualisation pertinent (non détaillés dans ce résumé) conduit à une valeur économique des actifs inscrite dans une fourchette allant de 1.250k à 1.550k avec une valeur centrale à 1.400k.

Le tableau ci-après montre la répartition de cette valeur de 1.400k entre les différentes tranches de dette.

Dans cette approche :

- le prêt à terme a une valeur de 1.150 à comparer avec le montant nominal à rembourser de 1.400, ce qui représente une valeur de 77% du nominal ;

- les obligations, de rang inférieur au prêt à terme ne captent aucune valeur (puisque le prêt à terme de rang supérieur n’est pas intégralement repayé) ;

- les actions ont également une valeur nulle puisque de rang inférieur aux obligations dont la valeur est également nulle (il faudrait que les obligations soient intégralement couvertes par la valeur estimée pour que les actions aient une valeur non nulle dans cette méthode).

Valorisation par la nouvelle approche proposée

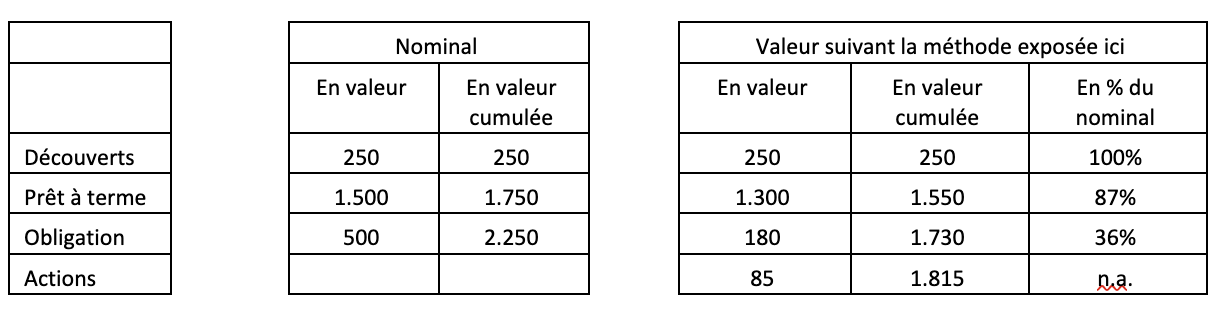

Cette approche valorise chaque tranche d’endettement (ainsi que les actions) en tenant compte d’une volatilité du plan d’affaires. Par suite, une tranche subordonnée, par exemple les obligations, peut avoir une valeur non nulle, et ce alors même que la tranche de rang immédiatement supérieur n’est pas valorisée à 100% de sa valeur nominale.

En effet, bien que faiblement probables, certains scénarios du plan d’affaires conduisent à ce que les tranches de dettes inférieures capturent une partie de la valeur (les tranches de meilleur rang étant alors intégralement remboursées). Également, certains cas de sous-performance sont suffisamment probables pour que les tranches intermédiaires ne soient pas remboursées dans tous les scénarios, ce qui conduit à leur attribuer une valeur inférieure au nominal.

L’application de la méthode (non détaillée ici) à l’exemple précédent donne les résultats suivants :

De façon plus détaillée :

- le prêt à terme a une valeur de 1.300 à comparer avec le montant nominal à rembourser de 1.400, ce qui représente une valeur de 87% du nominal ;

- les obligations, de rang inférieur au prêt à terme ont une valeur de 180 soit 36% du nominal ;

- les actions ont une valeur non nulle bien que de rang inférieur aux obligations dont la valeur n’est pas égale à leur valeur de remboursement.

À noter que cette vision dynamique conduit aussi à une valeur économique des actifs supérieure à celle obtenue par le DCF (dans notre exemple 1.815 contre 1.400), la prise en compte de scénarios de surperformance venant dans notre exemple plus que compenser la baisse de valeur obtenue par la prise en compte de cas de sous-performance.

6. Conclusion

Cette méthode prenant en compte la volatilité du plan d’affaires permet de reconnaitre que les tranches de dettes subordonnées (et les actions) d’une société peuvent avoir une valeur même si la valeur des tranches les plus seniors est inférieure au nominal.

Cette approche permet ainsi de reconnaitre la valeur optionnelle de ces tranches subordonnées, valeur optionnelle qui sera plus ou moins importante suivant la volatilité des plans d’affaires utilisés. Appliquée avec constance entre différentes sociétés, l’approche permettra de quantifier la valeur optionnelle plus importante des sociétés plus volatiles comparée aux sociétés dont les cash flows sont très prévisibles. Elle permettra ainsi de donner un point de référence en termes de valorisation.

Et, comme toutes les méthodes de valorisation, elle est fondée sur de nombreuses hypothèses tant théoriques qu’intrinsèques à la société considérée.

Elle permet toutefois d’apporter un éclairage différent des méthodes traditionnelles, en particulier pour valoriser les créances subordonnées, dans un contexte où l’estimation de la valeur économique des créances va devenir de plus en plus importante. Elle pourrait bien évidemment être affinée et complétée par des travaux plus approfondis.