Le factor, la dette que vous ne voulez pas voir

Chez Breizh Rebond, nous croisons régulièrement des dirigeants et des conseils qui nous soutiennent que : « la dette factor ne doit pas être comptabilisée dans la valorisation de l’entreprise ». Or, nous allons vous démontrer que ceci est tout à fait inexact.

Le dette factor, quésaco ?

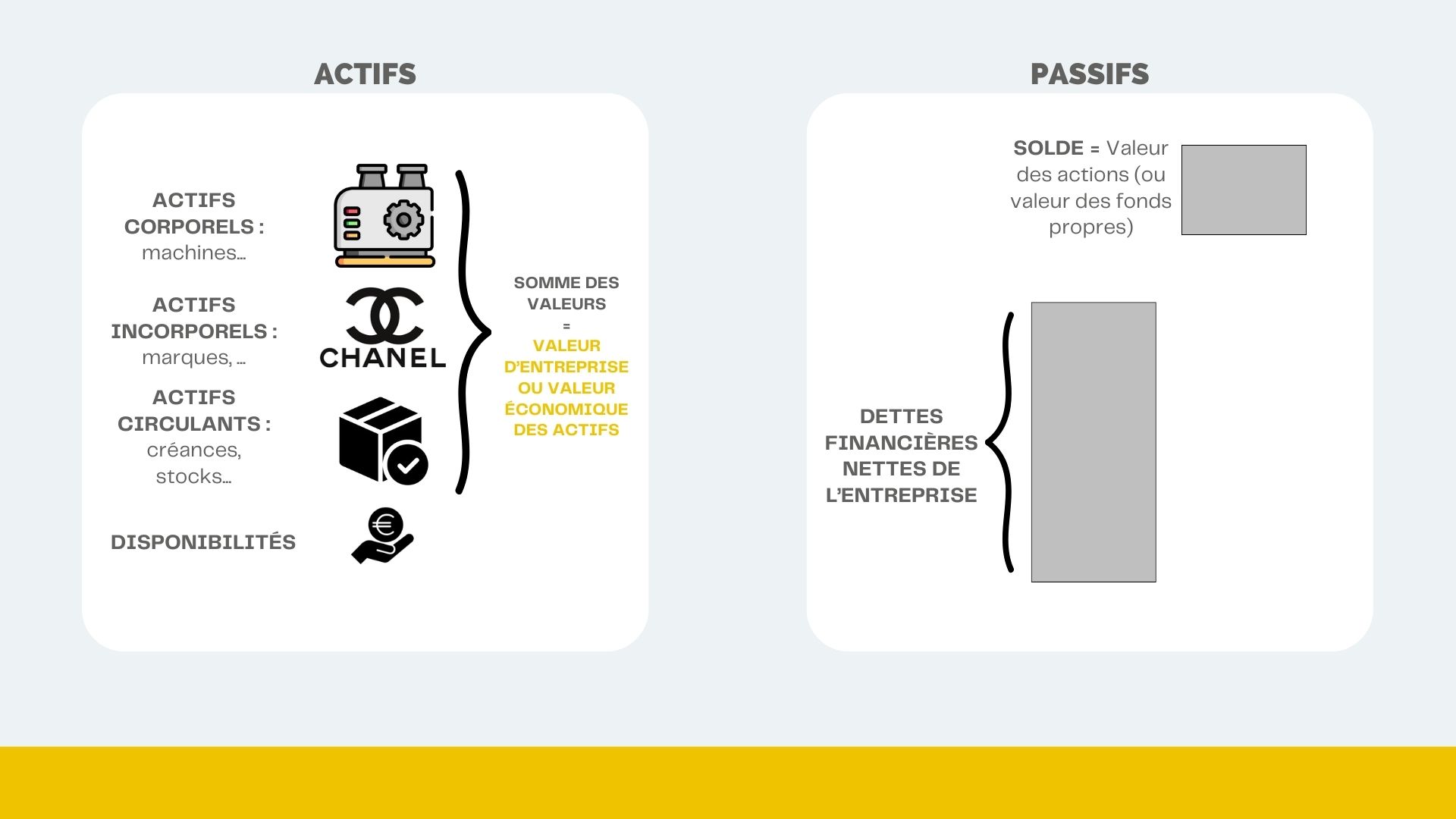

Petit rappel, lorsqu’on valorise une société, il convient de bien distinguer :

- la valeur d’entreprise, ou valeur économique des actifs qui représente la valeur patrimoniale des actionnaires et des créanciers ;

- la valeur des fonds propres ou valeur des actions qui représente la seule valeur détenue par les actionnaires.

Comme illustré ci-dessous, la valeur des actions est en général calculée par différence entre la valeur d’entreprise (approchée le plus souvent par un multiple d’EBITDA ou un DCF) et le montant des dettes financières, nettes de la trésorerie.

Certains dirigeants essaient de soutenir, parfois par méconnaissance, parfois par mauvaise foi, que la dette financière déduite de la valeur d’entreprise ne doit pas inclure la dette d’affacturage (ou dette factor). On notera qu’un tel raisonnement permet d’augmenter alors d’autant la valeur de ses actions.

Les arguments sont en général les suivants :

- la dette est auto liquidative (comprendre qu’elle est remboursée par le repaiement des créances cédées) ;

- la dette est hors bilan.

Ces affirmations sont exactes (même si le traitement de la dette hors bilan n’est pas général) mais pour autant la conclusion consistant à exclure la dette d’affacturage du calcul de la valeur des actions d’une société est erronée.

Pourquoi ?

La façon la plus simple et probablement la plus convaincante est d’appliquer la méthode du raisonnement par l’absurde : supposer que la proposition en question est effectivement vraie et démontrer que, par implication, on arrive à une impossibilité. On aura alors démontré que la proposition initiale était fausse.

Application de la dette factor

Imaginons une société dont les agrégats sont les suivants :

| Chiffre d’affaires | 150 |

| EBITDA | 5 |

| Dette financière nette | 15 |

Supposons que la société se valorise à un multiple de 5 x EBITDA. C’est-à-dire que la valeur d’entreprise (valeur économique des actifs) est égale à 5 x EBITDA, c’est-à-dire 25 dans notre exemple.

La société ayant une dette financière nette de 15, la valeur des actions (ou valeur des fonds propres) est égale à 25 – 15 = 10.

Supposons maintenant que la société décide de mettre en place un contrat d’affacturage en cédant ses créances clients. Elle dispose à tout moment d’un montant de créances clients de 45 jours de chiffre d’affaires, soit 18,5 (qui représente 1,5 mois de chiffre d’affaires). Le contrat d’affacturage va lui permettre de monétiser ces créances à hauteur d’environ 80 % de leur valeur, soit 18,5 x 80 = 15.

Dit différemment, la société, en monétisant ces créances, va ainsi récupérer une trésorerie de 15, qu’elle peut utiliser pour repayer sa dette ou reconstituer sa trésorerie.

Supposons désormais que la dette d’affacturage ne doive pas être considérée dans une valorisation de société. La société ayant utilisé les produits de cession de créances pour repayer sa dette, la dette financière nette est à présent égale à 0.

| Chiffre d’affaires | 150 |

| EBITDA | 5 |

| Dette financière nette | 0 |

La valeur d’entreprise est toujours 5 x 5= 25. La dette financière nette étant égale à 0, la valeur des actions est dorénavant de 25.

Tableau récapitulatif :

| Valorisation des actions SANS recours au factor |

Valorisation des actions AVEC recours au factor (1) |

|

| Chiffre d’affaires | 150 | 150 |

| EBITDA | 5 | 5 |

| Valeur d’entreprise | 5 x 5 = 25 | 5 x 5 = 25 |

| Dette financière nette | 15 | 0 |

| Valeur des actions | 10 | 25 |

(1) En faisant l’hypothèse (dont nous voulons démontrer qu’elle est fausse) qu’en matière de valorisation, la dette d’affacturage ne doit pas être intégrée à la dette financière nette retirée à la valeur d’entreprise pour calculer la valeur des actions.

La valeur des actions de la société est ainsi passée de 10 à 25 ! Elle a plus que doublé !

Si cela était vrai, cela serait une nouvelle extraordinaire pour tous les actionnaires de société n’ayant pas de contrat d’affacturage en place : arrêtez d’essayer de créer de la valeur en poussant l’innovation, en optimisant les moyens de production, en développant la société ! Il suffit de signer un contrat d’affacturage. Si votre société est cotée, le cours de bourse va plus que doubler en quelques jours !!!

On voit toute l’absurdité d’une telle proposition…

CONCLUSION

Pas de doute, la dette d’affacturage doit bien être considérée dans le calcul de valorisation d’une société !

Si comme nous, en réunion avec un dirigeant, vous vous heurtez parfois à cette erreur de raisonnement, vous pouvez essayer de lui poser les questions suivantes :

1. Quel est le montant tiré en ce moment sur le contrat d’affacturage ?

- Réponse, « x », par exemple 15 dans notre exemple.

2. Imaginez que le contrat cesse. Que se passerait-il en termes de trésorerie ?

- Réponse : une baisse de « x », 15 dans notre exemple

3. Par suite, si vous n’avez pas de trésorerie excédentaire, que se passera-t-il ?

- Réponse : ma position de trésorerie sera virtuellement à – « x », mon banquier va devoir m’accorder une facilité de financement du même montant, donc la dette va augmenter de « x », 15 dans notre exemple

4. Nous y voilà : la dette nette augmente, donc la valeur des titres diminue du même montant.

- le raisonnement est implacable ; certains vous diront néanmoins qu’ils n’arrêteront jamais leur affacturage et que leur raisonnement était correct…

La dette factor a de nombreux intérêts, mais pas celui de devoir être exclue de la dette nette dans la valorisation des actions d’une société.

L’autre façon de convaincre votre interlocuteur est de le renvoyer vers cet article…