Pourquoi les fonds d’investissement utilisent-ils autant d’anglicismes ?

« Je dois finaliser un BP sur la base d’un IBR que je pitcherai en meeting aux Partners demain pour un deal LBO »

Cette phrase vous semble obscure ? C’est normal, vous ne travaillez probablement pas dans un fonds d’investissement, monde mystérieux qui regorge d’anglicismes et d’acronymes anglais !

Le jargon des fonds d’investissement peut parfois faire sourire, voire agacer les profanes. Force est de constater que si ce vocabulaire couvre une réalité pointue et technique qui ne trouve pas toujours son exact équivalent en langue française, son utilisation est moins anodine qu’elle n’y parait : elle reflète la volonté de certains fonds d’entretenir une culture de l’entre-soi qui participe à une méfiance, du moins à une certaine étanchéité avec les dirigeants d’entreprise, et plus particulièrement des TPE-PME.

BREIZH Rebond s’inscrit à contre-courant de cette tendance en accompagnant les PME et ETI dans leur projet de transformation.

1. La forme actuelle du capital-investissement est apparue aux États-Unis et son ancrage reste fort en France

Les activités de capital-investissement sont pratiquées dès le Moyen-âge. Par exemple, pour le transport de marchandises, des apporteurs de capitaux pouvaient financer des équipages placés sous la responsabilité d’un capitaine de navire. Néanmoins, le capital-investissement dans sa forme actuelle trouve ses origines aux Etats-Unis dans les années 1950, dans un premier temps pour le financement d’entreprises ayant développé des technologies innovantes durant la Seconde Guerre mondiale (capital-risque). Ces pratiques se diffusent progressivement en France, mais le capital-investissement prend réellement son essor dans les années 1980 sous l’impulsion de mesures incitatives mises en place par les pouvoirs publics. Ainsi, la terminologie, la méthodologie, les codes, etc. anglo-saxons s’imposent naturellement dans les pratiques du capital-investissement français.

Par ailleurs, l’anglais reste la langue des affaires. Les équipes de fonds d’investissement sont généralement gérées par des personnes qui ont fait tout ou partie de leur carrière à l’international, dans des cabinets d’audit, des banques d’affaires ou des sociétés de fusions-acquisitions. Ceci est d’autant plus vrai dans les fonds de grande taille qui investissent à l’international ou dans des sociétés françaises internationales. Ainsi certains sites internet de fonds français sont uniquement en anglais, alors même que leurs participations restent majoritairement françaises [1].

[1] Près de 80 % des entreprises accompagnées en 2020 par les fonds de capital-investissement sont basées en France, selon le Rapport Investissement 2020 – acteurs français du capital-investissement publié par France Invest

Cette culture est également entretenue par la présence de fonds américains sur le territoire parisien, « mastodontes » de la finance qui disposent d’une forte notoriété. En effet, une étude [2] de mars 2021 réalisée auprès des étudiants de Grandes écoles a permis de réaliser un classement des fonds de Capital investissement en fonction de deux critères, notoriété d’une part, et culture et environnement d’autre part. Sur les 5 premiers fonds plébiscités par les étudiants, trois sont américains (Blackstone, Goldman Sachs Merchant Banking et Bain Capital). Cette notoriété participe à entretenir ces codes et la mobilité du personnel au sein du secteur de l’investissement à les diffuser.

[2] Classement 2021 des fonds de Private Equity par les étudiants de grandes écoles réalisé par AlumnEye et Junior ESSEC

2. Un monde fermé qui cultive l’entre-soi au risque de se déconnecter des entreprises

Si la présence d’anglicismes s’explique notamment par l’évolution historique du capital-investissement, son recours systématique et abondant, alors même qu’il existe un exact équivalent français (le NDA, Non Disclosure Agreement, majoritairement utilisé pourrait aisément laisser sa place à l’accord de confidentialité), laisse penser qu’il existe une volonté de partager et d’entretenir un langage, une culture, des codes communs. Ce type de rhétorique professionnelle participe à la cohésion des équipes financières ainsi qu’au développement d’une culture d’entreprise et de valeurs propres, mais en dehors de cet écosystème restreint, son inintelligibilité agit davantage comme un facteur d’exclusion du grand public.

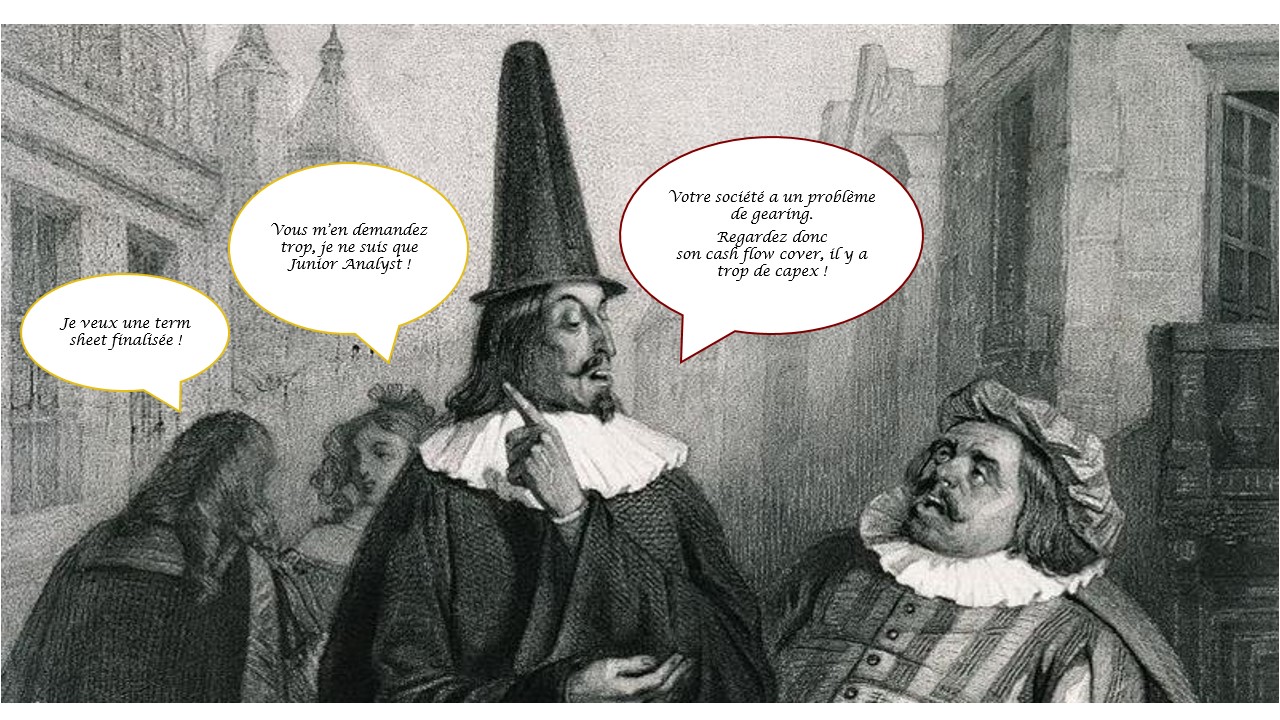

Ce type de pratique n’est ni nouveau, ni propre au seul secteur de l’investissement : Molière alertait déjà ses spectateurs sur les discours obscurantistes et pseudo-scientifiques de son personnage Sganarelle dans le Médecin malgré lui. Aujourd’hui, le milieu médical, le secteur des startups ou encore certaines entreprises revendiquent « un langage corporate » qui flatte le sentiment d’appartenance.

Mais finalement, pourquoi un épiphénomène d’un secteur qui « se regarderait un peu trop le nombril » est-il vraiment problématique ?

De manière directe, ce langage met à distance une partie des dirigeants d’entreprise et en particulier de PME qui, ancrés dans la réalité du terrain, ne se retrouvent pas dans ces codes et sont réticents à voir entrer au capital de leur entreprise des personnes qui sont très éloignées de leur univers. De manière indirecte, les fonds d’investissement entretiennent des représentations sociales d’une élite financière parisienne autocentrée et éloignée des réalités du terrain, alors même que leur rôle de financeurs a des impacts très concrets sur le fonctionnement des entreprises et la vie des salariés. Ces représentations, qui renforcent une image déjà dégradée auprès du grand public (attachée à des scandales financiers, des comportements prédateurs et des exigences déraisonnables de rentabilité), bloquent le dirigeant à l’idée même d’échanger avec un fonds.

Dans un article sur les représentations professionnelles des intermédiaires dans les fusions-acquisitions, secteur qui gravite dans l’écosystème des fonds d’investissement, V. Boussard et M-A. Dujarier analysent la manière dont le secteur construit et maintient sa propre représentation de l’entreprise. A travers une socialisation, des méthodologies de travail, une dynamique de carrière, les acteurs de ce secteur développent une vision « marchande, quantitative et abstraite » de l’entreprise, parfois très éloignée de la réalité des dirigeants qui peut occulter toutes les dimensions techniques, sociales, écologiques, industrielles, RH… de l’entreprise [3].

[3] Les représentations professionnelles en question. Le cas des intermédiaires dans les fusions-acquisitions. Valérie Boussard et Marie-Anne Dujarier. Sociologie du Travail, Volume 56, Issue 2, April–June 2014, Pages 182-203

« Lors des transactions, les associés sont en relation avec les dirigeants de l’entreprise. Ces entrevues sont importantes à leurs yeux, car elles leur permettent de jauger la capacité de ces derniers à faire que l’entreprise respecte ses objectifs de rentabilité financière, promis à l’acquéreur par l’intermédiaire. Mais leur rencontre avec les hommes et femmes de l’entreprise s’arrête à ce niveau. Ils ne vont qu’exceptionnellement voir les sites de production, les équipements, les travailleurs, les produits, les clients, les fournisseurs, les déchets… Ces visites, rares, ne sont pas citées spontanément pendant les entretiens. Lorsqu’on les interroge à ce sujet, ils les décrivent comme un passage obligé. Il s’agit, selon leurs termes, de « faire plaisir au vendeur », de «créer des liens avec le client », de « décrocher le deal ». »

3. Une représentation qui occulte la diversité des fonds d’investissement

France Invest recense 316 fonds de capital-investissement en 2020 [4]. Un nombre élevé qui couvre des réalités diversifiées, en fonction de leur typologie (création, développement, retournement…), de leur taille (10 millions € vs. plusieurs milliards), de leur localisation géographique (Paris vs. province), de la nature des souscripteurs (banques, assurances, collectivités territoriales…), etc.

[4] Rapport publié par France Invest, Activité du non-coté en France : Capital-investissement et infrastructure. 34ème édition – 23 mars 2021

Ainsi, loin des clichés décrits ci-dessus, certains fonds d’investissement, souvent régionaux, à l’instar de Breizh Rebond, développent une approche différente résolument tournée vers et pour l’entreprise. A ce titre, l’équipe de Breizh Rebond est composée de personnes issues du monde financier, mais également du monde des PME (ex-dirigeants, RRH) afin d’appréhender le projet d’entreprise global, dans l’ensemble de ses dimensions financière, industrielle, RH, commerciale, environnementale, technique, etc.

Dans ce cadre, accompagner (de manière financière et opérationnelle) l’entreprise dans son projet de transformation est la raison d’être de Breizh Rebond et s’imprégner de toutes ses composantes en passant du temps dans l’entreprise et avec ceux qui portent son projet constituent le fondement même de notre mode opératoire.